Почему депрессия продолжается так долго?

2 009

2 009 В своем последнем посте Ной Смит, экономист кейнсианской школы, исследует вопрос, почему мировая экономика так медленно восстанавливается после завершившейся в середине 2009 года «большой рецессии»? Смит пытается дать ответ с опорой на критику экономиста-неоклассика Джона Кокрейна, который, в свою очередь, критиковал кейнсианские объяснения кризиса и последующего медленного восстановления экономики.

Кокрейн опровергает кейнсианское объяснение так: «внезапный переход к такому режиму экономии, что будущее стало оцениваться гораздо выше настоящего, кажется несколько притянутым за уши объяснением основной проблемы американской экономики. Тот факт, что режим чрезмерно усиленной экономии представляет собой огромную опасность для экономики, а не долгое ожидание восстановления до нормального уровня после десятилетий финансируемого в долг потребления, тоже кажется сомнительным». Далее он пишет: «Вопрос, стоящий перед нами, заключается не в том, почему потребление так радикально снизилось в 2008 и 2009 годах. Вопрос в том, почему потребление осталось на столь низком уровне и в 2010 году? Подобные вопросы и противоречия обозначались и в отношении Великой депрессии. Разногласия в этом случае затрагивали в первую очередь не проблему, почему фондовый рынок обвалился и наступила рецессия (хотя, быть может, и напрасно об этом не спрашивали, ведь мы на самом деле не знаем многого о том процессе). Полемизировали о том, почему экономика США оставалась на таком низком уровне так долго. Была ли это ошибочная денежная политика (как считали Фридман и Шварц), или ошибочная микроэкономическая политика, война за капитал и высокие предельные налоговые ставки (как думали Коул, Охэниэн, Прескотт и другие), или неадекватные денежные стимулы (кейнсианцы)?» Кокрейн продолжает отвергать кейнсианское объяснение кризиса («неожиданные негативные потрясения») как наименее убедительное.

Я не буду вдаваться во все подробности аргументации, вы сами можете при желании ознакомиться с ними. Вот как Смит отвечает на критику Кокрейна: «Я полагаю, что, хотя определенно не все так гладко с неокейнсианским пониманием мира, еще больше вопросов вызывает представление о том, что политика правительства (и прозорливые граждане, которые предугадывают политику правительства на годы вперед) и вызвала нашу длительную посткризисную стагнацию. Интуиция подсказывает мне, что наиболее подходящее объяснение, к сожалению, состоит в том, что существуют некоторые глубинные закономерности функционирования экономики, которые все еще не учтены в макроэкономических моделях».

Вывод здесь такой: кейнсианское объяснение «посткризисной стагнации» (а именно «неожиданные негативные потрясения») неадекватно, но таковым является и неоклассическое объяснение (политика правительства задержала «очищение» и восстановление рынка). Таким образом, Смит приходит к выводу, что ни неоклассическая, ни кейнсианская макроэкономики мейнстрима не объясняют теперешнюю стагнацию, или депрессию, как я предпочитаю это называть. На самом деле нет ничего удивительного в том, что экономики мейнстрима не придают первостепенного значения объяснению «большой рецессии» (см. мою работу «Причины большой рецессии» — The Causes of the Great Recession).

Пока Смит и Кокрейн пытаются объяснить стагнацию, гуру кейнсианцев Пол Кругман, похоже, склоняется к более «марксистскому» объяснению. Он назвал свой последний пост о прибыли и коммерческих инвестициях «Заметки для себя». В посте он отмечает, на каком неподобающе низком уровне находятся корпоративные прибыли и коммерческие инвестиции. Такое ощущение, что, несмотря на начавшееся с момента прохождения низшей точки рецессии восстановление прибыльности в США, бизнес не восстановился, и корпорации накапливают наличность в большей степени, нежели инвестируют.

Читатели этого блога уже знают об этой «инвестиционной забастовке», так как слишком много ее показательных случаев. Но хотя Кругман и взялся рассматривать связь между прибылью и инвестициями как причину стагнации/депрессии, он все еще не дает реального объяснения этого «накопления наличности».

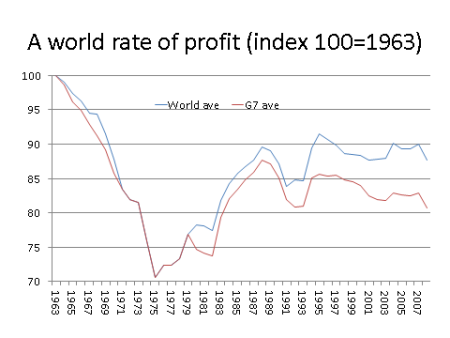

Я в своем блоге утверждаю, что марксистская теория может дать объяснение сути вещей. Есть две основные причины того, почему капиталистическая экономика впадает в то, что я называю «длительной депрессией»: например, в депрессию 1880 и 1890 годов в США и Великобритании или в Великую депрессию 1930-х (хотя здесь есть свои различия). Первая причина состоит в том, что прибыльность накопленного капитала в большинстве экономик постоянно понижалась и не восстанавливалась до того уровня, который был достигнут до «большой рецессии» 2008–2009 годов (см. мою работу «Мировой уровень прибыли» — The World Rate of Profit и несколько постов).

Конечно, в США общий уровень прибыли превысил предшествующий докризисный максимум, но не норму прибыли. И во многих других продвинутых капиталистических экономиках даже масса прибыли не достигла предшествующего максимума. Нет необходимости искать неопределенные и «неожиданные негативные потрясения» или «вмешательство правительства в рыночную ценовую политику в отношении труда и капитала», чтобы объяснить стагнацию. Просто капиталисты не получили достаточно прибыли, чтобы инвестировать на прежнем уровне.

Это подводит нас ко второй причине депрессии. Восстановлению после резкого падения мешала непомерная тяжесть долга, накопленного в так называемый период неолиберальной политики с начала 1980-х, и в особенности в период «перегревания» кредитного рынка и рынка недвижимости с 2002 года. «Нормальный» способ восстановления рынка после периода подъема и падения заключается в том, что капитал, уже не приносящий прибыль, должен быть переоценен или даже ликвидирован в период падения при помощи процедур банкротства и поглощения или за счет увеличения уровня безработицы (снижения фонда заработной платы). Рентабельность в этом случае восстановится и развитие продолжится. Однако во время этой «длительной депрессии» уровень задолженности (то, что Маркс называет фиктивным капиталом) все еще настолько велик, что потребуется немало времени для того, чтобы уменьшить долю долгового финансирования и сократить обязательства по долгам пропорционально к прибыли. В самом деле, я даже думаю, что, возможно, потребуется еще один обвал, чтобы за это взялись.

Более того, можно объединить эти две причины, если добавить финансовый капитал к материальным активам и посмотреть, на каком уровне в этом случае находится рентабельность. Я попытался сделать это в своей недавней работе, о которой я относительно успешно рассказал на ноябрьской Лондонской конференции по историческому материализму (Debt matters). Алан Фриман также недавно опубликовал работу, в которой он пытался уточнить модель нормы прибыли в Великобритании и США через включение в нее задолженности или фиктивного капитала (freeman13). На мой взгляд, эти результаты по-прежнему неудовлетворительны. Тем не менее, несомненно, что распространение в мировой экономике фиктивного капитала приводит к тому, что капитализм неспособен быстро восстановиться после глубокой рецессии.

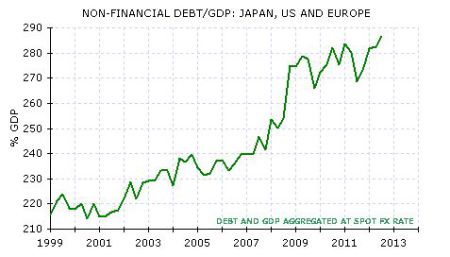

Интересно, что уровень задолженности в мировой экономике не понизился, несмотря на глубокую рецессию, банковский кризис и финансовую помощь государства. Уменьшения доли заемных средств не произошло — по крайней мере, чтобы оно было ощутим. Согласно Джерарду Минаку из инвестиционного банка «Морган Стенли» («то, что не может случиться, не случится»), использование кредитов нефинансовыми секторами экономик развитых стран будет только возрастать. Задолженность нефинансового сектора включает все долги правительства, домохозяйств и корпораций. Учитывать нужно также и задолженность финансового сектора. На сегодняшний день задолженность нефинансового сектора США, Европы и Японии (G3) составляет более 285% ВВП по сравнению с 275% в начале «большой рецессии». Правда, задолженность бизнеса относительно ВВП несколько снизилась в некоторых странах, таких как США, как и задолженность домохозяйств. Но государственные долги резко выросли, так как правительства оказывали финансовую помощь банкам и были вынуждены занять больше, чтобы больше потратить на социальные выплаты и выплаты по безработице во время падения рынка; тогда как налоговые выплаты снизились. Задолженность финансового сектора также сократилась на 20% по отношению к максимальному значению. Но если рассматривать совокупную задолженность — нефинансовую и финансовую — в странах «большой тройки», то она снизилась с 409% ВВП до 379% ВВП к сентябрю 2011 года, но в данный момент возросла до 400%. Так что о каком-то серьезном уменьшении доли заемных средств говорить не приходится.

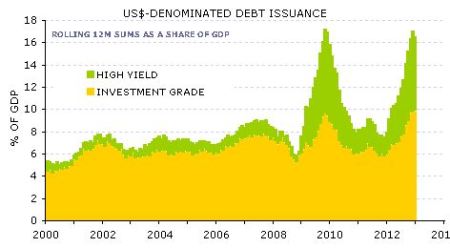

В действительности, Минак указывает на то, что только экономика США показала некоторое сокращение доли заемных средств, о чем широко свидетельствуют случаи невыполнения обязательств по ипотеке в секторе домохозяйств. Более того, новая выраженная в долларовом эквиваленте долговая эмиссия достигла рекордного уровня, и в частности очень высокого уровня относительно ВВП США. Такая высокая долговая эмиссия частично проводится для того, чтобы рефинансировать существующую задолженность по низким процентам, хотя есть и ниши, в которых использование заемных средств увеличивается (такие как студенческие займы).

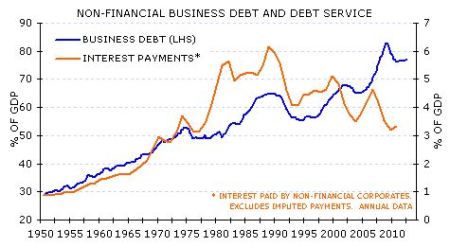

Минак утверждает, что неудача при попытке уменьшить использование заемных средств и фактическое увеличение их использования стало возможным, потому что процентные ставки очень низки (благодаря усилиям центральных банков, направленным на понижение уровня процентных ставок вплоть до нуля). Так что стоимость по обслуживанию больших задолженностей относительно невысока в данный момент. Ключевым сектором для роста капиталистической экономики является бизнес. В США корпоративный долг близок к рекордному значению, хотя и ниже максимума, достигнутого в 2008 году. Но выплаты по обслуживанию долга в процентном отношении к ВВП понизились почти до минимума за последние четыре десятилетия (и на 150 миллиардов долларов по отношению к максимуму 2007 года).

Средние эффективные процентные выплаты по совокупному долгу США находятся на самом низком уровне, по крайней мере, начиная с 1960 года. Но основная проблема чрезмерного фиктивного капитала обнаруживается при рассмотрении другой величины: отношения валового процента к ВВП, широко распространенного экономического показателя расходов по обслуживанию долга. Значение этого показателя существенно выше значения по периоду до 1980 года, и разрыв между средней величиной выплат по процентам (отношение процентов к величине суммарного долга) и выплат по обслуживанию долга (отношение процентов к ВВП) увеличивается из-за увеличения использования заемных средств (отношение величины долга к ВВП).

Сегодняшний медленный рост мировой экономики отражает давление все еще достаточно высоких уровней задолженности на стоимость заемных средств по отношению к потенциальной доходности капитала — и, следовательно, на темпы роста. Спад еще не выполнил свою задачу (переоценка активов, как материальных, так и нематериальных). И если бы процентные ставки начали расти, это легко могло бы спровоцировать новый спад, поскольку стоимость обслуживания корпоративных и правительственных долгов достигла бы невозможно высокого уровня. Именно это волнует монетаристов (Бернанке) и кейнсианцев.

Исследования, посвященные тому, сколько времени понадобится на уменьшение использования заемных средств после кредитного и финансового бума, успешно идут в последнее время. Кеннет Рогофф и Кармен Рейнхарт опубликовали за последние несколько лет множество исторических исследований этой проблематики. Это вызвало дискуссии с кейнсианцами, такими как Пол Кругман, который отрицает необходимость сокращения использования заемных средств, если экономика находится в состоянии глубокой депрессии. С другой стороны, правительства многих стран, расходуя заемные средства, могут восстановить экономический рост, что неизбежно приведет к снижению уровня задолженности, как это и случилось после Второй мировой войны. Я много раз обсуждал эту тему в предыдущих постах. Все дело в том, что критика работы Рейнхарт и Рогоффа не отменяет эмпирических результатов, какую бы каузальную цепочку мы ни выстраивали. В исторической перспективе высокий уровень задолженности связывают с финансовым крахом и последующим медленным экономическим ростом, который затягивается на десятилетие или больше.

В своей недавней работе «Под угрозой долга: прошлое и настоящее» (Debt Overhangs: Past and Present) К. Рейнхарт, В. Рейнхарт и К. Рогофф определили «случаи перерасхода», связанные с крупным государственным долгом в развитых экономиках с начала 1800-х годов; случаи, отмеченные тем, что уровень отношения госдолга к ВВП превышал 90% по крайней мере в течение пяти лет. Они обнаружили, что этим «случаям перерасхода» сопутствовало снижение экономического роста более чем на 1% по сравнению с другими периодами. И, по крайней мере, в 20 из 26 рассмотренных случаев спад продолжался более десяти лет: особенно если принять во внимание послевоенные периоды. Продолжительность этих периодов перерасхода указывает на то, что задолженность не росла из-за любой рецессии, вызывающей замедление экономического роста; но верно и то, что рецессия продолжалась из-за увеличения задолженности. Авторы обнаружили, что «результаты экономического роста имеют большое значение даже в тех случаях, когда страны-должники были в состоянии обеспечить постоянный доступ к рынку капитала по относительно низким процентным ставкам. Таким образом, замедление экономического роста, вызываемое наличием большого государственного долга, осуществляется, похоже, не только при помощи высокой реальной ставки процента». Так что проблема сводится не к кейнсианской ловушке ликвидности, а к марксистским издержкам на рынке фиктивного капитала.

Еще интереснее исследование, недавно проведенное принадлежащим к мейнстриму, но отличающимся оригинальностью экономистом Клаудио Борио в Банке международных расчетов. Как и Уильям Уайт, возвращаясь к началу 2000-х годов, Борио приводит подтверждения того, что, когда кредит возрастает очень сильно в сравнении с ростом ВВП за конкретный период, существует 80%-ная вероятность финансовой катастрофы (см. работу «Финансовый цикл и макроэкономика: Чему мы научились?» — The Financial Cycle and Macroeconomics: What Have We Learnt? borio395). Борио и Уайт предсказывали финансовый крах 2007 года, что смогли сделать лишь некоторые экономисты. В данный момент Борио утверждает, что обнаружил то, что он называет «финансовым кредитным циклом», сходным с циклом подъемов и спадов в капиталистической экономике, или циклом прибыли (profit cycle), о котором говорю я (см. мою книгу «Большая рецессия» — The Great Recession). Борио утверждает, что «невозможно понять причины колебания бизнеса и решить возникающие в результате аналитические и практические задачи без знания о финансовых циклах».

Борио указывает, что полученные путем традиционных измерений циклы деловой активности (тут он имеет в виду циклы подъемов и спадов в современной экономике капитализма) происходят с частотой от одного до восьми лет. Также он вскрыл в семи индустриализованных странах финансовые циклы продолжительностью в 16–18 лет начиная с 1960 года. Продолжительность этих циклов такова же, как у цикла прибыли, который я установил для экономики США, — 16–18 лет (при небольших отличиях для других капиталистических экономик), хотя начинаются эти циклы в разных временных точках.

Борио не согласен с тем, что финансовые циклы регулярно повторяются и что в этом состоит особенность экономики. «Напротив, для некоторого набора переменных существует тенденция изменяться определенным образом в соответствии с экономической средой и реализуемыми в ней стратегиями. Ключ к пониманию этих циклов — в том, что подъем создает почву для последующего спада или является его причиной». Это означает, что если макроэкономическая политика состоит в том, чтобы избегать сокращения использования заемных средств (например, при помощи увеличения объема денежных средств), то продолжительность цикла будет расти, что приведет к более серьезному кризису впоследствии. Возможно, именно это сейчас и происходит. В этом смысле неоклассическое объяснение Кокрейна может иметь некоторый смысл, но, конечно, не предлагаемое им решение — предоставить рынок действию его собственных механизмов.

В самом деле, Борио утверждает, что кейнсианская политика увеличения объема денежных средств, разработанная для того, чтобы вывести экономику из кризиса, не работает в случае финансового цикла: «если у агентов имеется чрезмерная задолженность, для них совершенно естественно ставить на первое место выплату долга, а не расходовать дополнительную прибыль — склонность к потреблению будет стремиться к нулю. Более того, если банковская система при этом не будет функционировать гладко, то она может ослабить положительное действие дополнительного финансирования при увеличении объема денежных средств: деньги должны переместиться туда, где склонность к потреблению выше, но они могут туда и не попасть».

Я надеюсь еще вернуться к этому трудному вопросу о циклах в экономике капитализма в готовящейся к публикации работе, которой буду заниматься этим летом. Между тем если выводы Борио надежны, то это означает, что нижняя точка кризиса все еще впереди. Тем не менее, уменьшение объема заемных средств будет осуществлено, только если в глобальной экономике произойдет еще один спад.

Источник: Michael Roberts Blog

Комментарии