Майкл Таннер

Неужели Америка становится Грецией?

Сделаем краткий экскурс в состояние мировой финансовой системы.

2 007

2 007

© Gonzalo Saenz

Достаточно взглянуть на заголовки газет, чтобы убедиться, что европейские страны находятся в затруднительном положении. От Греции до Великобритании, от Франции до Португалии мы замечаем, что современное государство всеобщего благосостояния утратило жизнеспособность. Европе грозят финансовая катастрофа, стагнация экономического роста, суровая налоговая политика и долгосрочная безработица. Но насколько лучше положение Соединенных Штатов?

По данным Бюджетного управления Конгресса, Соединенные Штаты в 2013 году будут иметь бюджетный дефицит в размере 940 миллиардов долларов (CBO 2013). Однако, поскольку эта цифра не включает в себя расходы на «чрезвычайные ситуации» и другие незапланированные траты, весьма вероятно, что пятый год подряд наш дефицит будет превышать 1 триллион долларов. И действительно, Конгресс недавно одобрил оказание материальной помощи жертвам урагана «Сэнди», что добавит 51 миллиард долларов к бюджетному дефициту этого года. И хотя в период с 2013 по 2018 год прогнозируется постепенное снижение дефицита, после 2020 года, когда программы субсидирования войдут в стадию неконтролируемого роста, ожидается повторная волна увеличения дефицита.

Суммарно, по состоянию на январь 2013 года, наш устойчивый бюджетный дефицит привел к тому, что официальный национальный долг достиг уже 16,4 триллиона долларов. Эта сумма включает в себя как внешний, так и внутренний долг, однако в нее не входят не обеспеченные в будущем обязательства по программам субсидирования, таким как социальное страхование или программа медицинской помощи престарелым. Эти «скрытые» обязательства добавляют к нашему национальному балансу десятки триллионов долларов дополнительного долга.

Как мы уже заметили, Соединенные Штаты не единственная страна, столкнувшаяся с нарастающим долговым кризисом. Только греческое, ирландское и португальское правительства вместе должны около 650 миллиардов евро (грубо говоря, почти 1 триллион долларов). Испания должна почти столько же, сколько эти три страны вместе взятые, — 640 миллиардов евро, а Италия и Франция должны примерно по 1,8 миллиардов евро каждая. Все вместе страны Европейского союза задолжали почти 11 триллионов евро (European Commission 2013а). И это только долги по реальным средствам. Если мы прибавим сюда необеспеченные обязательства их систем пенсионного обеспечения и здравоохранения, долг Европы перевалит за отметку 100 триллионов евро.

Финансовые проблемы Европы вызвали небывалую экономическую и социальную нестабильность. Более того, судьба самого евро была поставлена под вопрос. Последствия этого, вероятно, будут ощущаться во всем мире, включая продолжающееся замедление экономического роста США.

Продолжающийся долговой кризис Европы представляет собой уникальную лабораторию, позволяющую нам увидеть, что происходит, когда современное государство благосостояния обходится слишком дорого. Нестабильность, которую мы наблюдаем сейчас в Европе, — вполне вероятное будущее и для нашей страны, если только мы не сумеем навести порядок в доме нашей экономики. В связи с этим становится актуальным вопрос: насколько далеко ушла Америка на пути к долговому кризису, как в нынешней Европе?

Европейский долговой кризис

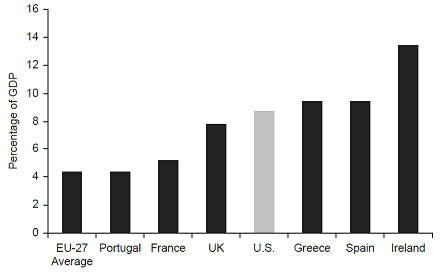

И краткосрочные бюджетные дефициты, и долгосрочные долги достигли критического уровня практически во всех странах Евросоюза. В 2011 году среднестатистическое европейское государство имело дефицит, равный 4,4% ВВП, однако многие страны столкнулись с еще большим дефицитом. Три европейских государства — Ирландия (13,4%), Греция (9,4%) и Испания (9,4%) — имели бюджетный дефицит свыше 9% ВВП (European Commission 2013b).

Если растущий бюджетный дефицит — это ежегодная цена, в которую обходится государство всеобщего благосостояния, то общий итог этого расточительства — национальный долг, который в среднем сейчас достигает 85% ВВП. Греция, Италия, Португалия и Ирландия имеют совокупный национальный долг свыше 115% ВВП; следом идет Бельгия со своими почти 102% долга. В целом, 14 стран (к Австрии, Бельгии, Франции, Германии, Великобритании, Греции, Венгрии, Ирландии, Италии, Мальте, Нидерландам и Португалии присоединились Кипр и Испания) имеют коэффициент задолженности, который превышает 60% ВВП — уровень, разрешенный Маастрихтским договором о создании еврозоны (European Commission 2013b).

Можно возразить, конечно, что значительная часть этого долга образовалась по причине экономического кризиса, который, с одной стороны, привел к снижению экономического роста и падению доходов, а с другой стороны, увеличил компенсационные расходы. Такие программы, как страхование от безработицы и помощь малоимущим, естественно, требуют больших вложений во времена экономического спада. Кроме того, большинство государств применило различным образом модель Кейна для стимулирования экономического роста, пусть даже эти меры носили более ограниченный характер, чем в США. В дополнение к этому правительства нескольких стран, в частности Ирландии и Испании, вмешались в экономику, чтобы спасти от банкротства банковский сектор. В результате государственный долг к концу 2011 года был в среднем на 32% выше, чем до начала кризиса (European Commission 2013c). Если эти программы будут остановлены и возобновится экономический рост, то в ближайшей перспективе с большой долей вероятности соотношение долга и ВВП сократится. Если это произойдет, то государства не будут так опасно близки к своему лимиту кредитования, как сейчас.

Однако следует заметить, что большинство европейских стран имело существенную долговую нагрузку и до кризиса. Отношение долга к ВВП в странах Европейского союза, в целом, сейчас выше, чем в конце Великой депрессии, хотя факторы кризиса были похожи. Это говорит о том, что текущий уровень задолженности нельзя списывать только на экономический спад (см. Abbas et al. 2010). Страны с большими долгами не имели резервов, которые они могли бы использовать, когда разразился кризис. Более того, даже если бы они смогли сократить свой долг до докризисного уровня, они все равно бы оказались сейчас в опасном финансовом положении.

Большинство опубликованных отчетов о размере европейского долга страдает недооценкой масштабов проблемы. Это происходит потому, что они рассматривают только один тип долга — государственный, то есть, в основном, те государственные ценные бумаги, которые принадлежат частным лицам, корпорациям, иностранным государствам и другим субъектам.

Реальный уровень задолженности государства, или бюджетную диспропорцию, правильнее рассматривать как разницу между стоимостью продолжения программ государственных расходов (включая обещанные блага в рамках пенсионных программ и программ здравоохранения) и существующих государственных и внутригосударственных долгов и предполагаемых доходов от сбора налогов. Выраженная в термине «чистый дисконтированный доход», она представляет собой самую правильную оценку ресурсов, которые государства должны иметь сегодня (в виде инвестированного и полученного процентного дохода) для того, чтобы оплачивать текущий курс развития в будущем. Проще говоря, общий долг государства / бюджетная диспропорция — это разница между будущими расходами и будущими доходами, заложенная в текущую фискальную политику.

Например, хотя официальный долг Великобритании составляет 816 миллиардов фунтов стерлингов (самое высокое значение за всю ее историю), ее реальный долг составляет аж 4,8 триллиона фунтов стерлингов. Поэтому, если Британия надеется выполнить свои обязательства в будущем, сегодня ей потребуются дополнительные 4,8 триллионов фунтов стерлингов, которые она сможет инвестировать под стандартные процентные ставки.

Реальная задолженность большинства европейских стран во много раз превышает стоимость товаров и услуг, произведенных в этих странах в течение года (ВВП). Британия задолжала 333% своего годового ВВП — и, тем не менее, она находится в лучшем положении, чем большинство других стран. Франция, например, имеет необеспеченные обязательства на сумму свыше 549% ВВП. Неудивительно, что Греция находится в самом худшем положении среди стран, не имеющих постсоветского долга. Ее необеспеченные обязательства составляют свыше 875% ВВП (Gokhale 2009).

Даже в соотношении с общим будущим ВВП долговые обязательства европейских стран огромны и составляют в среднем 8% от всего будущего объема производства (Gokhale and Partin 2013). И это, разумеется, только при сохранении текущего уровня государственного потребления, который, как можно обоснованно ожидать, будет неудержимо расти. Намного ли лучше положение Соединенных Штатов?

Сравнение долговых обязательств США и Европы

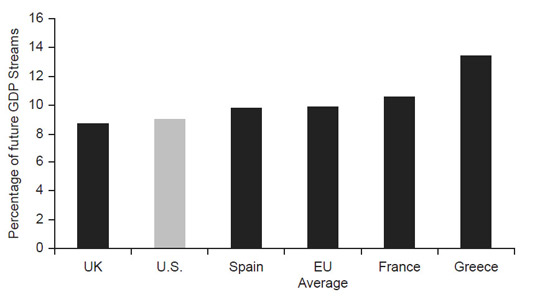

Дефицит федерального бюджета США в 2011 году (это последний год, для которого имеются сопоставимые данные по ЕС), составлял примерно 8,7% от ВВП. Как показывает Рисунок 1, это означает, что наш дефицит составлял бОльшую долю нашей экономики, чем дефицит любой европейской страны, кроме Греции, Испании и Ирландии. С тех пор наш дефицит сократился всего до 6,9% ВВП. Тем не менее, мы по-прежнему имеем более высокий коэффициент соотношения дефицита к ВВП, чем большинство европейских государств.

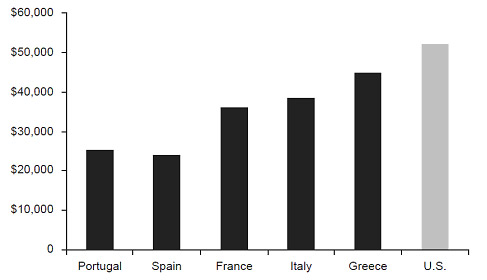

Хотя некоторые могут игнорировать это как краткосрочный феномен, обусловленный экономическим кризисом и последствиями законов о стимулировании экономики, более долгосрочная картина вряд ли намного лучше. Государственный долг США в 16,4 триллиона долларов составляет примерно 52 000 долларов на человека. Это означает, что каждый американский мужчина, каждая американская женщина и каждый американский ребенок должны больше, чем гражданин любой страны Европейского союза (Рисунок 2).

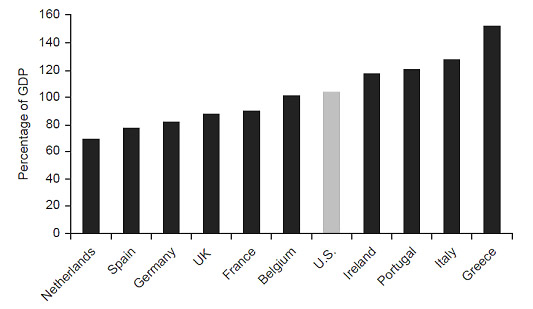

Разумеется, американцы богаче, чем европейцы. Для того чтобы учесть это, самым лучшим способом будет сравнение долга с ВВП. При таком анализе наши дела выглядят чуть лучше, но не намного. По сравнению со странами Евросоюза государственный долг США в процентах от ВВП больше, чем долг всех европейских государств, кроме четырех: Греции и Ирландии, а также Италии и Португалии (Рисунок 3).

Рисунок 1

Ежегодный бюджетный дефицит некоторых стран, 2011 год

Источники: ЕВРОСТАТ, OMB.

Рисунок 2

Государственный долг на душу населения: США (2013), ЕС (2011)

Источники: расчеты автора с использованием данных ЕВРОСТАТ и Министерства финансов США (2013)

Рисунок 3

Государственный долг некоторых стран: США (2013), ЕС (2011)

Но официальные расчеты недооценивают истинный размер национального долга. Хотя они включают и внешний, и внутренний долг (долг самого правительства, например Целевой фонд социального страхования США), они не учитывают «скрытый» долг, который может возникнуть в результате необеспеченных обязательств пенсионных и здравоохранительных программ, то есть выплат, подразумеваемых этими программами сверх предполагаемых доходов.

Эти обязательства, разумеется, представляют собой самую «мягкую» форму долга в том смысле, что нет юридического требования выплатить все обещанные пособия. Но если долг «мягкий», это не означает, что его можно полностью игнорировать. В соответствии с общепринятыми принципами бухгалтерского учета (GAAP) и другими расчетными руководствами, будущие обещания о выплате пособий обычно классифицируются как долг. Поэтому, если бы от правительства требовали такой же отчетности о долговых обязательствах, как от публичных компаний, эти обещания отразились бы в отчетах как задолженность.

Для США, так же как и для большинства других стран, такой скрытый долг создает впечатление, что общая задолженность государства меньше, чем в действительности. Например, будущие необеспеченные обязательства Программы социального страхования сейчас составляют более 20,5 триллионов долларов. Необеспеченные обязательства программы «Медикэр» (программы медицинской помощи престарелым) сложнее в точности выразить в долларах, отчасти по причине неопределенности, вызванной принятием нового закона о реформировании системы здравоохранения; но они составляют по меньшей мере 42 триллиона долларов. И, если закон о доступных медицинских услугах не сможет сократить расходы на здравоохранение, как это прогнозируется, обязательства «Медикэр» могут достигнуть 89 триллионов долларов.

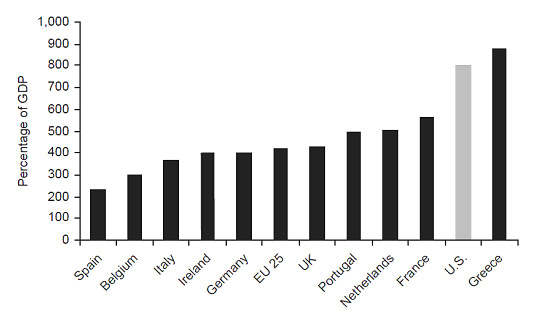

Оценка общей задолженности США в сравнении с аналогичными данными других стран показывает, насколько потенциально сложной может стать ситуация в США. Даже при самом оптимистичном сценарии развития событий Соединенные Штаты намного глубже увязли в долгах, чем Ирландия, Италия, Испания и Соединенное Королевство. Если верны окажутся более пессимистические прогнозы, степень задолженности США окажется намного больше, чем степень задолженности всех стран Европы, кроме Греции (Рис. 4).

Разумеется, эти будущие обязательства будут оплачены не из доходов сегодняшнего производства, а из доходов производства в будущем. Кроме того, оценка дисконтированной текущей стоимости будущих обязательств очень чувствительна к прогнозам относительно будущих процентных ставок и ставок рефинансирования. Поэтому самый лучший способ установить реальный размер государственного долга — это вычислить долю будущего ВВП страны, которая потребуется для финансирования этого долга.

Рисунок 4

Необеспеченные обязательства в процентах от ВВП: США (2013), ЕС (2004)

Источник: Расчеты автора с использованных данных Административно-бюджетного управления и Гокхале (2009).

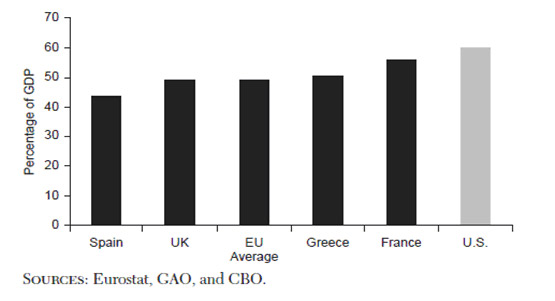

Как показывает Рисунок 5, в среднем каждая европейская страна должна будет ежегодно тратить 9,9% своего ВВП только на оплату долга, в то время как долг США равен 9% будущего ВВП (Рисунок 5).

Тем не менее, при этом методе можно недооценить затраты, необходимые для выплаты долга, потому что налоговая база страны — это только часть ее ВВП. Соответственно, повышение налогов, необходимое для оплаты долга, должно быть гораздо более значительным в процентном выражении от существующих налогов, чем в процентном выражении от ВВП. Налоги на таком уровне практически наверняка негативно отразятся на инвестициях и потреблении, в зависимости от распределения и состава налогов, существенно замедлив экономический рост.

Международный валютный фонд проанализировал взаимосвязь между долгом и экономическим ростом и заключил, что с 1880 по 2009 год страны с высоким уровнем долга постоянно характеризовались более медленным экономическим ростом, чем страны с низким уровнем долга (Abbas et al. 2010). Точно так же Кармен Рейнхардт и Кеннет Рогофф (2010) пришли к выводу, что медианное значение темпа экономического роста страны с долгом более 90% ВВП в среднем на 1% ниже, чем у стран с меньшим долгом, а сам средний темп роста ниже почти на 4%.

Рисунок 5

Процент ВВП будущих периодов, необходимый для погашения долга

Источник: Gokhale and Partin (2013).

Медленный экономический рост США при выходе из кризиса может свидетельствовать о том, что мы уже вынуждены наблюдать последствия нашей излишней задолженности. То, что мы, в отличие от Европы, еще не ощутили последствий такого долга, — это всего лишь влияние определенных экономических преимуществ, которые до сей поры были для нас защитой. Во-первых, это размер экономики США. ВВП США почти на 50% выше, чем ВВП Китая, второй экономики мира по размеру, и составляет почти столько же, сколько общий ВВП всех 27 стран ЕС. Это позволяет США брать на себя больший долг по сравнению с небольшими странами.

Во-вторых, доллар США остается мировой резервной валютой, которая составляет примерно 62% глобальных резервов, по сравнению с 26%, которые принадлежат евро (IMF 2013). Как отмечает исследовательская служба Конгресса, «инвесторы готовы жертвовать значительной частью прибыли, если экономика предлагает им относительно низкорискованный репозитарий для их средств. Соединенные Штаты с длительной историей стабильного правительства, устойчивого экономического роста, а также больших и эффективных финансовых рынков привлекают иностранный капитал именно по этой причине» (Elwell 2012). Риск инфляции, девальвации или дефолта по долговым обязательствам США считается относительно низким.

Ухудшение финансовой ситуации в Европе, на самом деле, усилило позиции США как «безопасной гавани» для инвестиций. Это произошло не благодаря надежности или улучшению финансового баланса США — наоборот, он сильно ухудшился за последние годы — а из-за еще более ускоренного роста долгов в Европе и сопутствующих волнений на рынке. Таким образом, вложения в США просто оказываются меньшим из зол.

Соединенные Штаты также контролируют свою валюту, обеспечивая ей большую гибкость в том, как она справляется с краткосрочными экономическими флуктуациями. В результате инвесторы — как иностранные, так и внутренние — готовы давать деньги в долг под исключительно привлекательные процентные ставки. Однако мы не должны думать, что такие благоприятные условия займа будут продолжаться вечно. Как заметил один высокопоставленный китайский банковский чиновник, «мы должны четко понимать, что финансовая ситуация в США намного хуже, чем в Европе. Через один или два года, когда ситуация с долгом Европы стабилизируется, финансовые рынки направят свое внимание на Соединенные Штаты. К тому моменту облигации казначейства США и доллар будут испытывать значительное падение» (Xin, Rabinovich, and Yao 2012).

В случае резкого снижения доверия к США правительству пришлось бы поднять процентные ставки, чтобы по-прежнему привлекать инвесторов. Не называя конкретно Грецию или Европейский союз, Бюджетное управление Конгресса, тем не менее, предупреждает, что, «как показывает опыт других стран, инвесторы могут в один момент перестать доверять стране и процентные ставки на государственный долг резко и неожиданно возрастут. Момент, когда такой кризис может затронуть США, неизвестен, частично оттого, что соотношение федерального долга к ВВП никогда не доходило до такого разрыва» (CBO 2010).

За последние два десятилетия средняя процентная ставка на государственные займы составляла 5,7%. Если бы процентные ставки вернулись к более привычному уровню, это бы добавило несколько триллионов долларов к нашим будущим обязательствам. Например, по данным Бюджетного управления Конгресса, если бы процентные ставки по казначейским ценным бумагам были выше на 1%, платежи по процентам увеличились бы на сумму от 13 миллиардов долларов в 2011 году до 185 миллиардов долларов в 2020 году. С 2011 по 2020 год общая сумма процентов увеличилась бы более чем на триллион долларов (CBO 2010).

Это тот же самый трагический цикл, который недавно испытали Греция, Испания и Италия. Они продолжают уходить в дефицит, что заставляет их занимать еще денег для финансирования обязательств своего правительства. Из-за их огромных долгов инвесторы требуют крайне высокие процентные ставки в качестве условия выдачи им новых займов. Выплата процентов дает дополнительную и довольно существенную нагрузку на их долговые обязательства, увеличивая общую сумму долга и требуя сокращать другие расходы. Только вмешательство МВФ, Европейского центрального банка и самого Евросоюза помогло таким странам, как Греция, избежать неуплаты долга и всех катастрофических последствий, которые могли быть с этим связаны.

Если процентные ставки США подскочат, мы легко можем обнаружить себя взмывающими по такой же смертельной спирали. Но в нашем случае не будет внешней организации, способной вмешаться и спасти ситуацию.

В 1979 году, например, когда на экономику США одновременно обрушились стагфляция, нефтяное эмбарго и ослабление доллара, президент Картер представил бюджет с намного более высоким дефицитом, чем прогнозировалось. Международные рынки погрузились в хаос, как только рухнул доллар. За одну неделю Федеральной резервной системе пришлось резко повысить процентные ставки, что привело к кризису, который продолжался до 1982 года (Goodfried 1993).

Принимая во внимание намного более высокий уровень долга, который у нас есть сегодня, реакция может быть еще более сильной и острой, чем в 1979 году. Бюджетное управление Конгресса предупреждает, что такой скачок процентных ставок приведет к огромным потерям для акционеров и ввергнет нас в пучину сильнейшего экономического кризиса, «который может привести к крушению ряда финансовых институтов» (CBO 2010, 7).

Чтобы понять, насколько близка опасность, достаточно взглянуть на недавнее понижение кредитного рейтинга США. В 2011 году Standard and Poor’s понизил рейтинг США с ААА до АА+. Это ставит США на один уровень с островом Мэн, Францией и островом Гэрнси и ниже таких стран, как Австралия, Финляндия и Лихтенштейн (Standard and Poor’s 2013).

Бремя большого правительства

Суммы долга, которые мы обсуждали ранее, выглядят пугающе, но фокусироваться на них — значит путать симптом и заболевание. Как часто объяснял Милтон Фридман, реальная проблема не в том, как ты платишь за расходы правительства — в виде долга или налогов; реальная проблема — сами эти расходы.

Безусловно, некоторые расходы правительства необходимы. Правительства должны предоставлять определенные базовые услуги, например разрешать конфликты, содержать полицию и армию, а также — что уже спорно — поддерживать инфраструктуру, необходимую для функционирующей экономики. Таким образом, при сценарии с нулевыми расходами правительства экономический рост будет минимальным, если вообще будет.

Но на определенном уровне, и с этим согласны почти все экономисты, расходы правительства начинают превышать ту пользу, которую оно приносит, что опять же ведет к снижению экономического роста. Например, если правительство потратило все 100% ВВП, экономического роста тоже не будет. Между этими крайностями есть кривая, которая показывает, как увеличение экономического роста сопровождается увеличением расходов правительства, за которым следует падение роста, как только государство начинает тратить слишком много.

Как утверждали Гвартни, Лоусон и Холкоум (1998, V), «когда правительства выходят за рамки своих основных функций [защита людей и собственности], они начинают оказывать отрицательное влияние на экономический рост вследствие: (а) негативного эффекта высоких налогов и эффекта вытеснения частных вложений государственными инвестициями, (b) сокращающегося дохода, поскольку правительства участвуют в деятельности, для которой они мало подходят, и (c) вмешательства в процесс создания благосостояния, потому что правительства уступают рынкам в способности приспосабливаться к изменяющимся обстоятельствам и находить инновационные способы повышения ценности ресурсов».

Экономисты спорят относительно градуса наклона этой кривой, но мало кто будет утверждать, что правительство может потреблять неограниченную долю национальной экономики без малейшего ущерба для последней. Приблизительные оценки оптимального размера потребления правительства варьируются от 17 до 40% ВВП, при этом подавляющее большинство экспертов предполагают, что это диапазон от 20 до 30% (см. Barro 1989, Karras 2002).

В среднем, расходы правительств (всех уровней управления) стран ЕС сегодня потребляют почти 45% их ВВП. Расходы федерального правительства в США достигли 22,9% ВВП в 2012 году, что намного ниже средних европейских показателей, хотя намного выше средних исторических показателей США. Однако если включить в расчет расходы на государственном и местном уровнях, то общие расходы правительства США достигнут 34% ВВП, что приближается к европейскому уровню. Что еще хуже, при отсутствии изменений в текущих тенденциях к 2050 году расходы федерального правительства превысят 46% ВВП. Сложив вместе расходы на государственном и местном уровнях, мы получим, что общие расходы всех уровней правительства будут составлять 60% ВВП, что намного выше, чем соотношение расходов правительств к ВВП в европейских странах на текущий момент (GAO 2012, CBO 2012). Финансируемые за счет долга или за счет налогов, такие расходы правительства представляют собой слишком тяжелое бремя для экономики США (Рисунок 6).

Заключение

Соединенные Штаты имеют большой и ускоренно растущий долг, который несет в себе угрозу нашему экономическому будущему. Но сколь бы велик он ни был, долг — это всего лишь симптом более серьезного заболевания: быстро растущего правительства, которое потребляет все большую долю нашей национальной экономики. В результате, США стоят в точности на том пути к долговому кризису, на который встала Европа. То, что мы еще не ощутили этого кризиса, — счастливое следствие положения США в мире как держателя мировой резервной валюты в сочетании с общей стабильностью экономики. Но это не может служить защитой вечно.

Если США не сделают выводов из провала концепции европейского государства благосостояния и не будут двигаться в сторону уменьшения расходов, реформирования социальных программ и сокращения увеличивающегося бремени правительства, мы скоро обнаружим себя в той же ситуации, что и Греция.

Рисунок 6

Прогнозируемые расходы правительства США в 2050 году по сравнению с текущими правительственными расходами в отдельных странах ЕС

Примечания

1. Abbas S.A., Belhocine N., ElGanainy A., Horton M. (2010) An Historical Public Debt Database // International Monetary Fund. Working Paper No. 10-245.

2. Barro R. (1989) A Cross-Country Study of Growth, Saving, and Government // National Bureau of Economic Research. Working Paper No. 2855.

3. Congressional Budget Office. (2010) Federal Debt and the Risk of a Fiscal Crisis. Available at www.cbo.gov/sites/default/files/cbofiles/ftpdocs/116xx/doc11659/07-27_debt_fiscalcrisis_brief.pdf

4. Congressional Budget Office. (2012) Long-Term Budget Outlook 2012: Supplementary Tables. Available at www.cbo.gov/sites/default/files/cbofiles/attachments/43288-LTBOSuppTables_0.xls

5. Congressional Budget Office. (2013) Estimate of the Budgetary Effects of H.R. 8, the American Taxpayer Relief Act of 2012, as passed by the Senate on January 1, 2013. Available at www.cbo.gov/sites/default/files/cbofiles/attachments/American%20Taxpayer%20Relief%20Act.pdf

6. Elwell C.K. (2012) The Depreciating Dollar: Economic Effects and Policy Response // Congressional Research Service (23 February). Available at www.fas.org/sgp/crs/misc/RL34582.pdf

7. European Commission. (2013a) Euro Area and EU27 Government Debt Nearly Stable at 90.0% and 85.1% of GDP Respectively. Eurostat, News Release Euro Indicators (23 January). Available at http://epp.eurostat.ec.europa.eu/cache/ITY_PUBLIC/2-23012013-AP/EN/2-23012013-AP-EN.PDF

8. European Commission. (2013b) General Government Deficit/Surplus. Eurostat Database. Available at http://epp.eurostat.ec.europa.eu/tgm/table.do?tab=table&plugin=1&language=en&pcode=teina200

9. European Commission. (2013c) General Government Gross Debt. Eurostat Database. Available at http://epp.eurostat.ec.europa.eu/tgm/table.do?tab=table&init=1&language=en&pcode=tsdde410&plugin=0

10. Department of the Treasury. (2013) Monthly Treasury Statement of Receipts and Outlays of the United States Government for Fiscal Year 2013 through December 31, 2012, and Other Periods. Financial Management Service. Available at www.fms.treas.gov/mts/mts1212.pdf

11. Gokhale J. (2009) Measuring the Unfunded Liabilities of European Countries // National Center for Policy Analysis. Policy Report No. 319. Available at www.ncpa.org/pdfs/st319.pdf

12. Gokhale J., Partin E. (2013) Europe and the United States on the Fiscal Brink? // Cato Journal. Vol. 33. No. 2. P. 193–210.

13. Goodfried M. (1993) Interest Rate Policy and the Inflation Scare Problem 1979–1992. Federal Reserve Bank of Richmond // Economic Quarterly. Vol. 79. No. 1. P. 1–24.

14. Government Accountability Office. (2012) State and Local Governments’ Fiscal Outlook: April 2012 Update. Available at www.gao.gov/assets/590/589908.pdf

15. Gwartney J., Lawson R., Holcombe R. (1998) The Size and Functions of Government and Economic Growth // Joint Economic Committee Report, Congress of the United States.

16. International Monetary Fund. (2013) Currency Composition of Official Foreign Exchange Reserves (COFER). Available at http://elibrary-data.imf.org/DataReport.aspx?c=5775953&d=33061&e=171906

17. Karras G. (2002) On the Optimal Government Size in Europe: Theory and Empirical Evidence // Journal of the Manchester School of Economic and Social Studies. Vol. 65. No. 3. P. 280–294.

18. Office of Management and Budget. (2012) The President’s Budget for Fiscal Year 2013: Historical Tables. Table 1.2. Summary of Receipts, Outlays, and Surpluses or Deficits (–) as Percentage of GDP: 1930–2017. Available at www.whitehouse.gov/sites/default/files/omb/budget/fy2013/assets/hist01z2.xls

19. Reinhardt C., Rogoff K. (2010) Growth in a Time of Debt // National Bureau of Economic Research. Working Paper No. 15639.

20. Standard and Poor’s. (2013) Sovereign Rating List. Available at www.standardandpoors.com/ratings/sovereigns/ratings-list/en/us

21. Xin Z., Rabinovich S., Yao K. (2010) U.S. Fiscal Health Worse than Europe: China Advisor // Reuters. 8 December. Available at www.reuters.com/article/2010/12/08/us-china-economy-growthidUSTRE6B71KO20101208

Источник: cato.org

Комментарии